Наследство Данияра Акишева незавидное. Как выясняется из данных сводной статистики банковского сектора, бывший глава Нацбанка, вопреки масштабным расходам государства на оздоровление банковского сектора, оставил преемнику Ерболату Досаеву множество проблем.

Напомним, что смена руководства финансового регулятора произошла в конце января. А сводные сведения о состоянии банковского сектора к началу весны были опубликованы Нацбанком на днях с традиционной задержкой почти на полтора месяца.

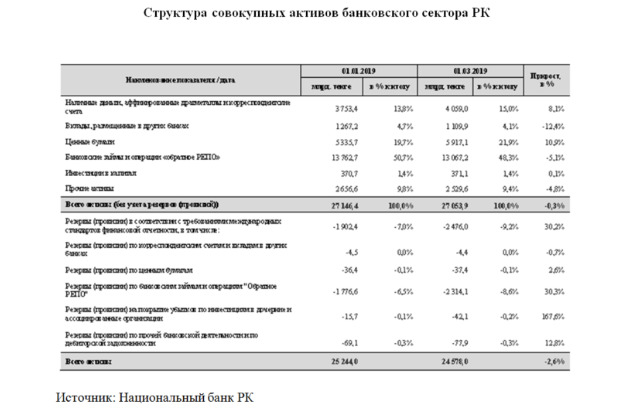

Из них следует, что с начала 2019 года совокупные активы БВУ снизились на 2,6% — до 24 трлн 578,0 млрд тенге к 1 марта, в абсолютном выражении – на 666 млрд тенге.

При этом в структуре активов произошли негативные изменения. Это указывает на сохранение больших проблем банковского сектора — вопреки огромным средствам государства, потраченным на его оздоровление в последний год работы г-на Акишева.

Банки копят на «черный» день

Очевидно, что в 2019 году БВУ будут меньше зарабатывать на своей основной деятельности – кредитовании экономики. Объемы такового сокращаются — вопреки известным установкам высшего политического руководства страны.

Соответственно уменьшается и доля кредитов в совокупных активах банковского сектора. В 2019 она снизилась с 50,7% на его начало до 48,3% в результате значительного сокращения объема выданных займов на 5,1% — до 13 трлн 67,2 млрд тенге.

Это указывает и на снижение качественных заемщиков у банков. Ведь займы их корпоративным клиентов уменьшились на 2,8% — до 3 трлн 818,1 млрд тенге. Тогда как в кредитовании МСБ (вопреки масштабной господдержке этой сферы) сложилось в 2019 и вовсе драматическое падение — на 12,3%, до 4 млрд 5,8 млрд тенге!

В ответ на столь явное ухудшение банкам не оставалось ничего другого, как копить на грядущий «черный» день высоколиквидные активы и меньше доверять друг другу.

На последнее обстоятельство указывает значительное снижение объема вкладов, размещенных в других банках: на 12,4% с начала 2019 года до 1 трлн 109,9 млрд тенге. А высоколиквидные активы, напротив, выросли на 8,3% — до 9 779,9 млрд (среднемесячное значение) к началу весны, составив 39,8% от совокупных активов.

Качество бумаги

Другой вопрос заключается в том, каково качество этой ликвидности и хватит ли ее на выплату денег вкладчикам в случае очередного банкротства банков. Или же регулятор обнаружит в их кассах еще одну «черную дыру», которую ему придется заливать собственными деньгами или вовсе отзывать банковскую лицензию.

К примеру, на наличные деньги, драгметаллы и средства на коррсчетах приходилось 15,0% от совокупных активов. В абсолютном выражении – 4 трлн 59,0 млрд тенге, с приростом с начала 2019 года объема этой составляющей на 8,1%.

Для сравнения: объем вкладов банковской клиентуры на 1 марта был в 4,2 раза больше и составил 16 трлн 954,3 млрд тенге.

В ценных бумагах банки держали 21,9% своих активов на 5 трлн 917,1 млрд тенге, увеличив эту часть с начала 2019 на 10,9%.

Но каково качество этих бумаг, регулятор не сообщает. Настораживает и слабый рост инвестиций банков в свой капитал. С начала года они увеличились лишь на 0,1% — до 371,1 млрд тенге, что составляет лишь 1,4% от совокупных активов.

Наращивание провизий

Усиливается давление на структуру банковских активов и со стороны формируемых ими резервов (провизий) в соответствии с требованиями международных стандартов финотчетности, поскольку эти средства отвлекаются от кредитования экономики. С начала 2019 года объем провизий резко увеличился – на 30,2%, до 2 трлн 476,0 млрд тенге.

Основным источником этого мощного подъема стали резервы по банковским займам, выросшие на 30,3% — до 2 трлн 314,1 млрд. Что в свою очередь сигнализирует об ухудшении качества ссудного портфеля и заемщиков.

Пришлось банкам наращивать провизии:

на покрытие убытков по инвестициям в дочерние и ассоциированные организации (в 2,7 раза — до 42,1 млрд тенге),

по прочей банковской деятельности и дебиторской задолженности (12,8% — до 77,9 млрд тенге),

по ценным бумагам (2,6% — до 37,4 млрд тенге).

Основной долг и займы

Активы банков второго уровня на 1 марта 2019 составили 24 578,0 млрд тенге (на начало 2019 – 25 244,0 млрд), уменьшение с начала 2019 – 2,6%.

В структуре активов наибольшую долю (48,3% от совокупных активов — см. прим. 1) занимает ссудный портфель (основной долг) в сумме 13 067,2 млрд тенге (на начало 2019 – 13 762,7 млрд тенге). Уменьшение с начала 2019 – 5,1 млрд тенге.

Займы физическим лицам составляют 5 050,5 млрд тенге с долей 38,7% от ссудного портфеля (на начало 2019 – 4 993,4 млрд, или 36,3% от ссудного портфеля). Увеличение с начала 2019 –1,1%.

Потребительские займы составляют 3 527,8 млрд тенге с долей 27% от ссудного портфеля (на начало 2019 – 3 508,8 млрд, или 25,5% от ссудного портфеля). Увеличение с начала 2019 – 0,5%.

Займы МСБ составляют 4 005,8 млрд тенге с долей 30,7% от ссудного портфеля (на начало 2019 – 4 567,1 млрд, или 33,2% от ссудного портфеля). Уменьшение с начала 2019 – 12,3%.

NPL — неработающие займы (с просроченной задолженностью свыше 90 дней) составляют 1 078,7 млрд тенге, или 8,3% от ссудного портфеля (на начало 2019 – 1 016,3 млрд тенге, или 7,4% от ссудного портфеля).

Провизии по ссудному портфелю сложились в размере 2 314,1 млрд тенге — 17,7% от ссудного портфеля (на начало 2019 – 1 776,6 млрд, или 12,9% от ссудного портфеля).

Обязательства и вклады

Обязательства БВУ составляют 21 586,1 млрд тенге (на начало 2019 – 22 222,3 млрд). Уменьшение с начала 2019 – 2,9%. В совокупных обязательствах БВУ наибольшую долю занимают вклады клиентов – 78,5%.

Обязательства БВУ перед нерезидентами РК (см. прим. 2) составили 1 324,7 млрд тенге, или 6,1% от совокупных обязательств.

Вклады клиентов составляют 16 954,3 млрд тенге, или 78,5% от совокупных обязательств (на начало 2019 — 17 043,0 млрд, или 76,7% от совокупных обязательств). Уменьшение с начала 2019 – 0,5%.

Вклады юридических лиц составляют 8 413,4 млрд тенге, или 49,6% от вкладов клиентов (на начало 2019 — 8 272,0 млрд, или 48,5% от вкладов клиентов). Увеличение с начала 2019 – 1,7%.

Доля вкладов юридических лиц в иностранной валюте уменьшилась с 45,8% на начало года до 45,3% на отчетную дату

Вклады физических лиц составляют 8 540,9 млрд тенге — 50,4% от вкладов клиентов (на начало 2019 – 8 771,0 млрд, или 51,5% от вкладов клиентов). Уменьшение с начала 2019 – 2,6%. Доля вкладов физических лиц в иностранной валюте уменьшилась с 47,7% на начало года до 45,1% на отчетную дату.

Источник информации: 365info.kz